Declarația unică. Ce venituri trebuie să declare PFA-urile și Profesiile liberale

Declarația unică. Venituri din chirii 2018 și cum le declară prin formular 212

Declarația unică. ANAF a publicat un ghid pentru depunere formular 212

Declaratia unică. Cum și unde se depune info din ghid ANAF

Declarația unica. Ce pensionari trebuie sa depună formularul 212 la ANAF

Declarația unica. Primariile ajută persoanele fizice la completare și depunere

Declarația unică. Ce trebuie să știe cei care obțin venituri din străinatate

Declarația unică. Ce sancțiune riști dacă nu depui declarația la timp

1. PERSOANELE CARE AU OBLIGAȚIA DEPUNERII FORMULARULUI „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”1

Declarația unică se completează și se depune de către persoanele fizice care realizează, individual sau într-o formă de asociere, venituri/pierderi din România sau/și din străinătate, care datorează impozit pe venit și contribuții sociale obligatorii, potrivit prevederilor Codului fiscal2.

Declarația se completează și se depune și de către persoanele fizice care nu realizează venituri și care optează pentru plata contribuției de asigurări sociale de sănătate.

2. TERMENUL DE DEPUNERE A DECLARAȚIEI UNICE

Declarația se depune în anul 2018 până la data de 16 iulie, inclusiv, de către persoanele fizice care au obligația:

- declarării veniturilor realizate din România sau/și din străinătate în anul 2017;

- declarării impozitului pe venitul estimat/norma de venit a se realiza din România în anul 2018;

- declarării venitului estimat pentru încadrarea ca plătitor de contribuții sociale și, după caz, a declarării contribuțiilor sociale datorate în anul fiscal 2018.

Declarația se depune în termen de 30 de zile de la data producerii evenimentului, în cazul contribuabililor care încep o activitate în cursul anului fiscal și a celor care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, altele decât veniturile din arendare pentru care impunerea este finală și care nu au avut, până la acea dată, obligația depunerii declarației unice.

Contribuabilii care încep o activitate în luna decembrie depun „Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice - Capitolul I. Date privind veniturile realizate”, până la data de 15 martie, inclusiv, a anului următor celui de realizare a venitului.

3. RECTIFICAREA DECLARAȚIEI

Declarația unică poate fi corectată de contribuabili din proprie inițiativă, ori de câte ori informațiile actuale nu corespund celor din declarația depusă anterior, prin depunerea unei declarații rectificative în condițiile Codului de procedură fiscală, cu modificările și completările ulterioare.

Declarația rectificativă se întocmește pe același formular, bifându-se cu X căsuțele aflate pe prima pagină a formularului (capitolul I „Date privind veniturile realizate în anul 2017” și/sau capitolul II „Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018”, după caz). Contribuabilul poate rectifica venitul estimat până la termenul de plată a impozitului datorat, respectiv până la data de 15 martie a anului următor celui de impunere.

Declarația rectificativă se completează înscriindu-se toate datele și informațiile prevăzute în capitolul supus rectificării, inclusiv cele care nu diferă față de declarația inițială.

Declarația rectificativă se utilizează pentru:

- corectarea impozitului pe venit, precum și a contribuțiilor sociale datorate de persoanele fizice;

- modificarea datelor de identificare a persoanei fizice;

- modificarea unor date referitoare la categoria/sursa veniturilor sau a nivelului acestora, potrivit legii;

- modificarea unor date referitoare la contribuția de asigurări sociale și contribuția de asigurări sociale de sănătate estimate pe anul 2018;

- corectarea altor informații prevăzute de formular.

Contribuabilul poate rectifica venitul estimat până la termenul de plată a impozitului datorat, respectiv până la data de 15 martie a anului următor celui de impunere.

Veniturile necuprinse în declarația inițială se declară prin depunerea unei declarații rectificative.

4. COMPLETAREA DECLARAȚIEI UNICE

Declarația se completează pe surse și categorii de venit, de către contribuabil sau de către împuternicitul/curatorul fiscal al acestuia, desemnat potrivit dispozițiilor Codului de procedură fiscală3, înscriind corect, complet și cu bună-credință informațiile prevăzute de formular, corespunzătoare situației fiscale a contribuabilului.

Persoanele care au realizat venituri din mai multe surse sau categorii de venit pentru care există obligația depunerii declarației unice vor completa câte o secțiune pentru fiecare categorie și sursă de venit, atât pentru veniturile realizate în anul 2017, cât și pentru veniturile estimate pentru anul 2018 (respectiv secțiunile referitoare la datele privind veniturile realizate, pe surse și categorii de venit din România sau din străinătate și/sau datele privind impozitul pe veniturile estimate, pe surse și categorii de venit), utilizând și „Anexă nr. ... la Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, care se atașează la declarația unică.

Formularul „Anexă nr. ... la Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice” se depune numai cu „Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”.

4.1. Cap. I „Date privind veniturile realizate în anul 2017”

Cap. I „Date privind veniturile realizate în anul 2017” cuprinde veniturile realizate sau pierderile înregistrate, din România sau/și din străinătate, în anul 2017, pentru fiecare sursă de venit.

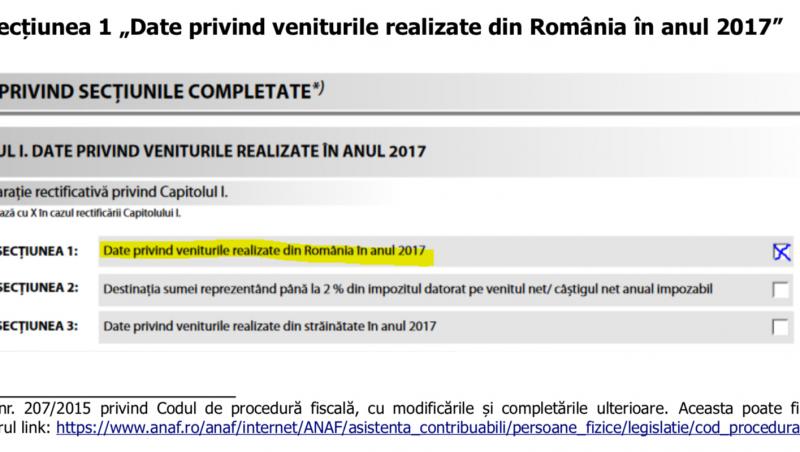

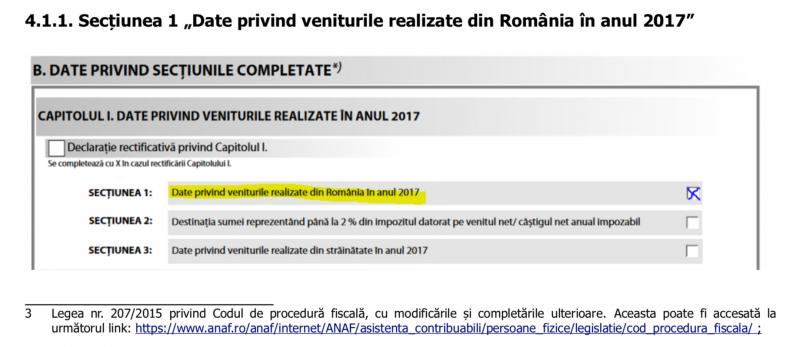

4.1.1. Secțiunea 1 „Date privind veniturile realizate din România în anul 2017”

4.1.1.1. Persoanele care au obligația completării secțiunii 1 „Date privind veniturile realizate din România în anul 2017”

Secțiunea se completează de către persoanele fizice care realizează, în mod individual sau într-o formă de asociere, venituri în bani și/sau în natură din România, potrivit Codului fiscal, provenind din:

a) activități independente;

b) cedarea folosinței bunurilor, cu excepția veniturilor din arendă;

c) activități agricole pentru care venitul net se stabilește în sistem real;

d) piscicultură și/sau silvicultură;

e) transferul titlurilor de valoare și orice alte operațiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum și din transferul aurului financiar;

f) jocuri de noroc realizate de către persoanele fizice ca urmare a participării la jocuri de noroc la distanță și festivaluri de poker;

g) alte surse, pentru care contribuabilii au obligația depunerii declarației.

De asemenea, secțiunea se completează și pentru:

a) Declararea veniturilor realizate în România în calitate de artiști de spectacol sau ca sportivi, din activitățile artistice și sportive, în cazul persoanelor rezidente într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri și care au optat pentru regularizarea impozitului, în condițiile prevăzute la art. 227 alin. (3) din Codul fiscal.

În acest caz, la declarație se anexează două certificate de rezidență fiscală:

- un certificat de rezidență fiscală în care se menționează că beneficiarul venitului a avut rezidența fiscală într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri, în anul în care s-a obținut venitul din România;

- un certificat de rezidență fiscală în care se menționează că beneficiarul venitului a avut rezidența fiscală într-un stat membru al Uniunii Europene sau într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri, în anul în care a exercitat opțiunea de regularizare în România a impozitului pe venit.

Certificatele de rezidență fiscală se pot depune în original, în copie certificată de organul fiscal sau în copie legalizată, însoțite de traducerea autorizată în limba română.

b) Declararea veniturilor realizate în România de persoanele fizice nerezidente, în calitate de artiști de spectacol sau sportivi, din activități artistice și sportive, dacă plătitorul de venit se află într-un stat străin, potrivit art. 223 alin. (4) din Codul fiscal.

c) Declararea veniturilor din activități independente obținute în România, în cazul persoanelor rezidente într-un stat membru al Uniunii Europene sau al Spațiului Economic European și care au optat pentru regularizarea impozitului în condițiile prevăzute la art. 226 din Codul fiscal.

În acest caz, la declarație se anexează două certificate de rezidență fiscală:

- un certificat de rezidență fiscală în care se menționează că beneficiarul venitului a avut rezidența fiscală într-un stat membru al Uniunii Europene sau al Spațiului Economic European, în anul în care s-a obținut venitul din România;

- un certificat de rezidență fiscală în care se menționează că beneficiarul venitului a avut rezidența fiscală într-un stat membru al Uniunii Europene sau al Spațiului Economic European, în anul în care a exercitat opțiunea de regularizare în România a impozitului pe venit.

Certificatele de rezidență fiscală se pot depune în original, în copie certificată de organul fiscal sau în copie legalizată, însoțite de traducerea autorizată în limba română.

d) Declararea veniturilor realizate de persoanele nerezidente, scutite de impozit în România, potrivit convențiilor de evitare a dublei impuneri.

Au obligația declarării veniturilor, prin completarea secțiunii și depunerea declarației și persoanele fizice cu handicap grav ori accentuat care realizează venituri din activități independente, din activități agricole, silvicultură și piscicultură, scutite de la plata impozitului pe venit.

4.1.1.2. Persoanele care nu au obligația completării secțiunii 1 „Date privind veniturile realizate din România în anul 2017”

Următoarele persoane nu au obligația completării secțiunii:

a) persoanele fizice pentru care impozitul reținut de plătitorii de venituri este final;

b) persoanele fizice care în anul de raportare au realizat venituri din activități independente impuse pe bază de norme de venit, cu excepția persoanelor care au depus declarația privind venitul estimat/norma de venit în luna decembrie și pentru care nu s-au stabilit plăți anticipate, conform legii;

c) persoanele fizice prevăzute la art. 88 alin. (2) din Codul fiscal, în vigoare pentru anul 2017, care, în anul de raportare, au realizat venituri din cedarea folosinței bunurilor pentru care chiria prevăzută în contractul încheiat între părți este stabilită în lei, nu au optat pentru determinarea venitului net în sistem real și la sfârșitul anului anterior nu îndeplinesc condițiile pentru calificarea veniturilor în categoria veniturilor din activități independente, pentru care plățile anticipate cu titlu de impozit sunt egale cu impozitul anual datorat și impozitul este final;

d) persoanele fizice prevăzute la art. 121 alin. (9) din Codul fiscal în situația rezilierii, în cursul anului fiscal, a contractelor încheiate între părți pentru care chiria reprezintă echivalentul în lei al unei sume în valută;

e) persoanele fizice care în anul de raportare au realizat venituri din arendă;

f) persoanele fizice care realizează venituri din activități agricole, impuse pe bază de norme de venit, a căror impunere este finală, potrivit prevederilor art. 107 alin. (1) din Codul fiscal, în vigoare pentru anul 2017;

g) persoanele fizice nerezidente care au realizat câștiguri/pierderi pentru tranzacțiile efectuate printr-un intermediar, definit potrivit legislației în materie, rezident în România, dacă prin convenția de evitare a dublei impuneri încheiată între România și statul de rezidență al persoanei fizice nerezidente nu este menționat dreptul de impunere pentru România și respectiva persoană prezintă intermediarului certificatul de rezidență fiscală.

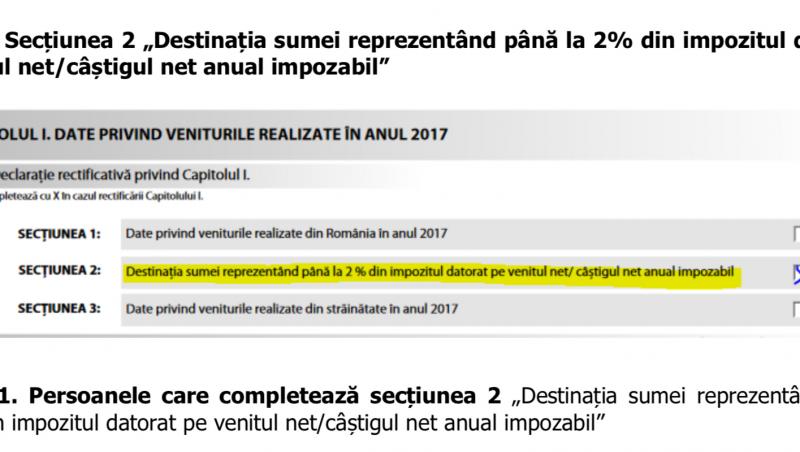

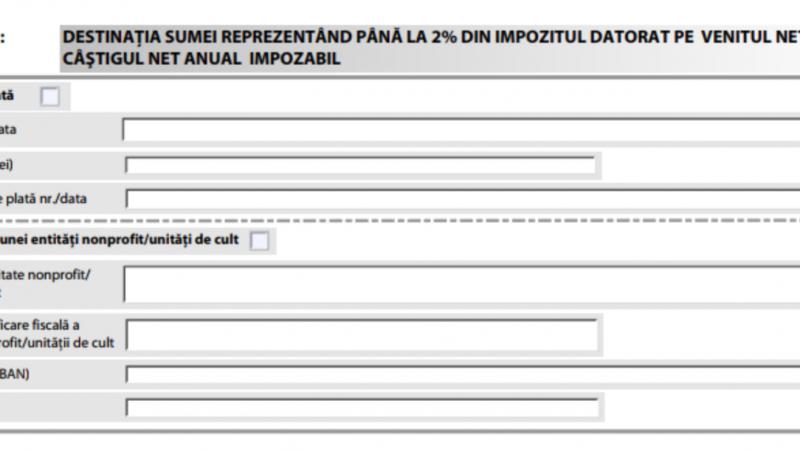

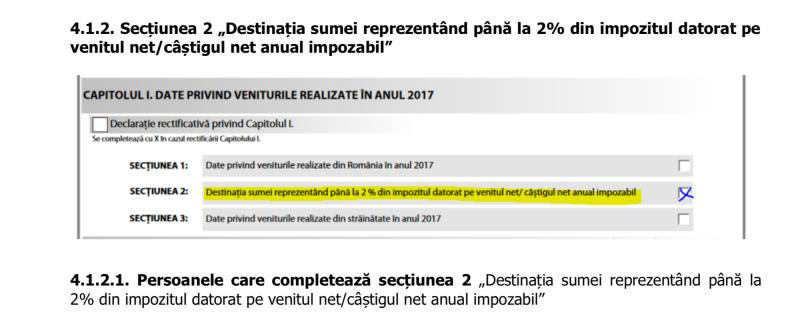

4.1.2. Secțiunea 2 „Destinația sumei reprezentând până la 2% din impozitul datorat pe venitul net/câștigul net anual impozabil”

4.1.2.1. Persoanele care completează secțiunea 2 „Destinația sumei reprezentând până la 2% din impozitul datorat pe venitul net/câștigul net anual impozabil”

Secțiunea se completează de către:

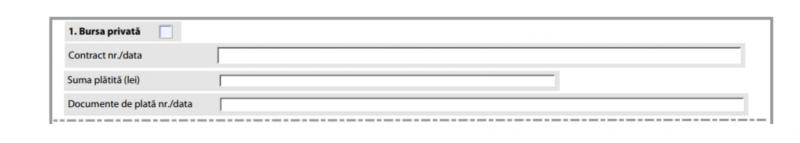

a) contribuabilii care au efectuat în cursul anului fiscal de raportare cheltuieli pentru acordarea de burse private, conform legii, și solicită restituirea acestora și/sau contribuabilii care optează pentru virarea unei sume reprezentând până la 2% din impozitul datorat pe venitul net anual impozabil/câștigul net anual impozabil pentru susținerea entităților nonprofit care se înființează și funcționează în condițiile legii sau a unităților de cult, potrivit art. 123 alin. (2) și (3) din Codul fiscal.

b) persoanele care au realizat venituri din mai multe surse și categorii de venit și solicită direcționarea unei sume reprezentând până la 2% din impozitul anual pentru susținerea entităților nonprofit/unităților de cult vor completa în mod corespunzător formularul „Anexa nr. ... la Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”.ț

Contribuabilii care au realizat venituri din activități independente/activități agricole, impuși pe bază de normă de venit și/sau din cedarea folosinței bunurilor, care nu au obligația depunerii declarației și care au efectuat în cursul anului fiscal de raportare cheltuieli cu burse private și solicită restituirea acestora și/sau optează pentru virarea unei sume în contul entităților nonprofit sau al unităților de cult completează corespunzător capitolul I din formular.

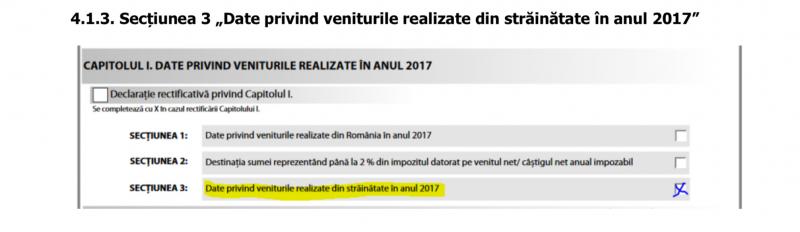

4.1.3. Secțiunea 3 „Date privind veniturile realizate din străinătate în anul 2017”

4.1.3.1. Persoanele care au obligația completării secțiunii 3 „Date privind veniturile realizate din străinătate în anul 2017”

Secțiunea se completează de către persoanele fizice rezidente române cu domiciliul în România și de către persoanele fizice care îndeplinesc condiția menționată la art. 59 alin. (2) din Codul fiscal care realizează venituri din străinătate, supuse impozitării în România, cum ar fi:

a) venituri din profesii liberale;

b) venituri din activități de producție, comerț, prestări servicii;

c) venituri din valorificarea drepturilor de proprietate intelectuală;

d) venituri din cedarea folosinței bunurilor;

e) venituri din activități agricole, piscicultură, silvicultură;

f) venituri sub formă de dividende; g) venituri sub formă de dobânzi; h) venituri din premii;

i) venituri din jocuri de noroc;

j) câștiguri din transferul titlurilor de valoare și orice alte operațiuni cu instrumente financiare, inclusiv instrumente financiare derivate, precum și din transferul aurului financiar, alte venituri din investiții, venituri din pensii, remunerații/indemnizații ale membrilor consiliului de administrație/administratori/cenzori și alte venituri similare, precum și alte venituri supuse impunerii potrivit titlului IV din Codul fiscal.

Secțiunea se completează și de către:

a) persoanele fizice care au realizat venituri din pensii din străinătate, în vederea stabilirii contribuției de asigurări sociale de sănătate pentru luna ianuarie 2017, datorată în România;

b) persoanele fizice rezidente române, cu domiciliul în România, și persoanele fizice care îndeplinesc condiția menționată la art. 59 alin. (2) din Codul fiscal care desfășoară activitate salarială în străinătate într-un stat cu care România are încheiată convenție de evitare a dublei impuneri și sunt plătite pentru activitatea salarială desfășurată în străinătate de către sau în numele unui angajator care este rezident în România ori de un sediu permanent în România (veniturile salariale reprezintă cheltuială deductibilă a unui sediu permanent în România), în următoarele situații, după caz:

- în cazul în care persoana fizică a fost prezentă în străinătate pentru o perioadă mai mare decât perioada prevăzută în convenția de evitare a dublei impuneri încheiată de România cu statul în care s-a desfășurat activitatea;

- în cazul în care detașarea în străinătate a persoanei fizice a încetat înainte de perioada prevăzută în convenția de evitare a dublei impuneri, iar angajatorul nu mai poate efectua reținerea diferențelor de impozit, întrucât între părți (angajat-angajator) nu mai există relații contractuale generatoare de venituri din salarii.

În vederea regularizării de către organul fiscal a impozitului pe salarii datorat în România pentru activitatea desfășurată în străinătate, persoanele fizice rezidente române, cu domiciliul în România, și persoanele fizice care îndeplinesc condiția menționată la art. 59 alin. (2) din Codul fiscal depun declarația la organul fiscal competent, însoțită de următoarele documente justificative: - documentul menționat la art. 81 alin. (2) din Codul fiscal, întocmit de angajatorul rezident în România ori de către un sediu permanent în România care efectuează plăți de natură salarială, din care să rezulte venitul bază de calcul al impozitului și impozitul reținut în România pentru salariul plătit în străinătate;

- contractul de detașare;

- documente justificative privind încetarea raportului de muncă, după caz;

- certificatul de atestare a impozitului plătit în străinătate de contribuabil, eliberat de autoritatea competentă a statului străin, sau orice alt document justificativ privind venitul realizat și impozitul plătit în celălalt stat, eliberat de autoritatea competentă din țara în care s-a obținut venitul, precum și orice alte documente care pot sta la baza determinării sumei impozitului plătit în străinătate, pentru situația în care dreptul de impunere a revenit statului străin.

4.1.3.2. Persoanele care nu au obligația completării secțiunii 3 „Date privind veniturile realizate din străinătate în anul 2017”

Nu au obligația completării secțiunii 3 persoanele care realizează veniturile din activități dependente desfășurate în străinătate și plătite de un angajator nerezident. Aceste venituri nu sunt impozabile în România, potrivit prevederilor Codului fiscal, nu se declară și nu fac obiectul creditului fiscal extern.

4.2 Cap. II „Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018”

4.2.1. Secțiunea 1 „Date privind impozitul pe veniturile estimate din România în anul 2018”

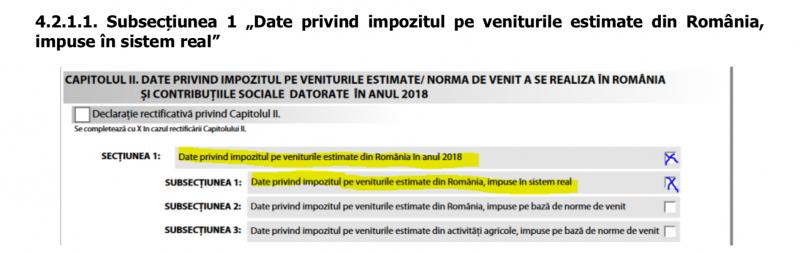

4.2.1.1. Subsecțiunea 1 „Date privind impozitul pe veniturile estimate din România, impuse în sistem real”

Subsecțiunea se completează de către persoanele fizice care realizează, în mod individual sau într-o formă de asociere, venituri în bani și/sau în natură din România, supuse impozitului pe venit, pentru care venitul net se determină în sistem real sau pe baza cotelor forfetare de cheltuieli, potrivit legii sau potrivit opțiunii contribuabililor, după caz, provenind din:

a) activități independente;

b) drepturi de proprietate intelectuală, altele decât cele pentru care impozitul se reține la sursă;

c) cedarea folosinței bunurilor, cu excepția veniturilor din arendă;

d) activități agricole impuse în sistem real;

e) silvicultură și piscicultură.

De asemenea, subsecțiunea se completează și se depune și pentru:

a) declararea veniturilor și cheltuielilor estimate a se realiza în anul 2018;

b) stabilirea de către contribuabil a impozitului anual estimat, pentru anul 2018;

c) exercitarea opțiunii privind modificarea modului de determinare a venitului net, conform prevederilor art. 69^1 din Codul fiscal.

Persoanele fizice cu handicap grav ori accentuat care realizează venituri din activități scutite de la plata impozitului pe venit, potrivit legii, au obligația declarării veniturilor, prin completarea și depunerea declarației.

În cazul contribuabililor încadrați, în cursul anului fiscal de impunere, în gradul de handicap grav sau accentuat care realizează venituri din activități independente, drepturi de proprietate intelectuală, activități agricole, silvicultură și din piscicultură, impozitul anual estimat se stabilește proporțional cu perioada impozabilă pentru care persoana fizică nu beneficiază de scutire (număr zile calendaristice).

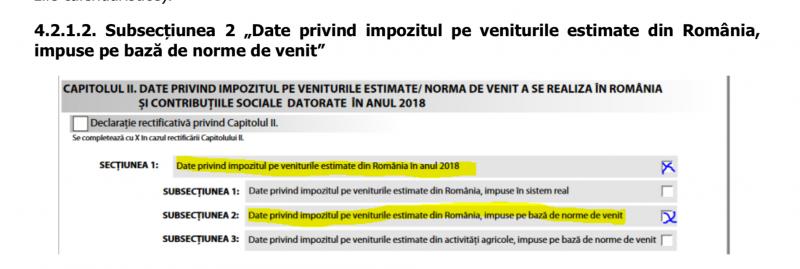

4.2.1.2. Subsecțiunea 2 „Date privind impozitul pe veniturile estimate din România, impuse pe bază de norme de venit”

Subsecțiunea se completează de către persoanele fizice care realizează, în mod individual sau într-o formă de asociere, venituri în bani și/sau în natură din România, supuse impozitului pe venit, provenind din:

a) cedarea folosinței bunurilor, în scop turistic;

b) cedarea folosinței bunurilor calificată în categoria venituri din activități independente;

c) activități de producție, comerț, prestări servicii.

De asemenea, subsecțiunea se completează și se depune și pentru:

a) declararea veniturilor estimate a se realiza în anul 2018;

b) stabilirea de către contribuabil a obligației fiscale privind impozitul anual estimat pentru anul 2018.

Persoanele fizice cu handicap grav ori accentuat care realizează venituri din activități scutite de la plata impozitului pe venit, potrivit legii, au obligația declarării veniturilor, prin completarea subsecțiunii și depunerea declarației.

Venitul net din activități independente desfășurate de persoana fizică cu handicap grav sau accentuat, în mod individual și/sau într-o formă de asociere, se reduce proporțional cu numărul de zile calendaristice pentru care venitul este scutit de la plata impozitului, acesta reprezentând venit impozabil, atât în cazul contribuabilului încadrat, în cursul perioadei impozabile, în gradul de handicap grav sau accentuat, cât și în cazul contribuabilului care, în cursul perioadei impozabile, nu se mai încadrează în gradul de handicap respectiv, potrivit legii.

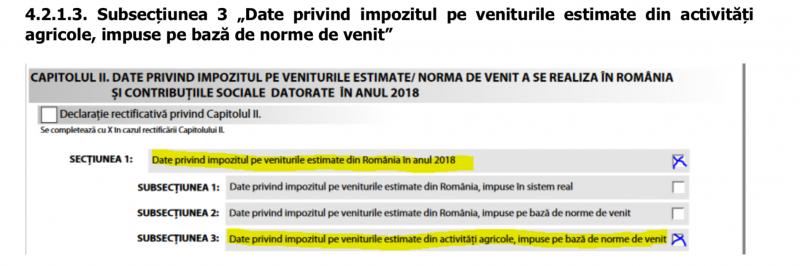

4.2.1.3. Subsecțiunea 3 „Date privind impozitul pe veniturile estimate din activități agricole, impuse pe bază de norme de venit”

Subsecțiunea se completează și se depune de către persoanele fizice care realizează, în mod individual sau într-o formă de asociere, venituri impozabile din România, din activități agricole pentru care venitul net se determină pe bază de norme de venit, provenind din:

a) cultivarea produselor agricole vegetale;

b) exploatarea plantațiilor viticole, pomicole, arbuștilor fructiferi și altele asemenea;

c) creșterea și exploatarea animalelor, inclusiv din valorificarea produselor de origine animală, în stare naturală.

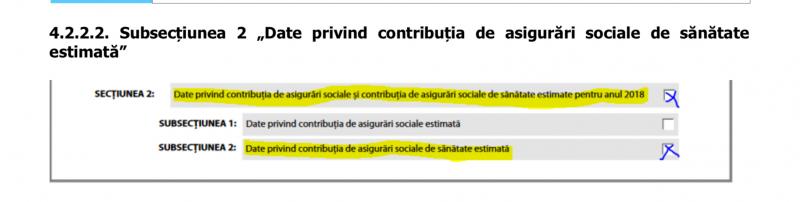

4.2.2. Secțiunea a 2-a „Date privind contribuția de asigurări sociale și contribuția de asigurări sociale de sănătate estimate din România în anul 2018”

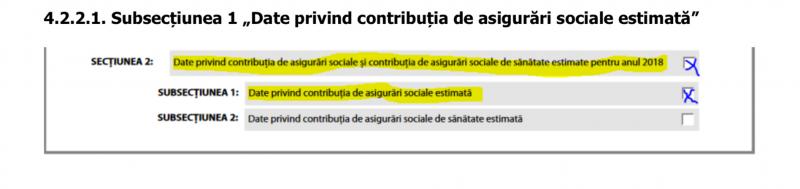

4.2.2.1. Subsecțiunea 1 „Date privind contribuția de asigurări sociale estimată”

Subsecțiunea se completează de către persoanele fizice care îndeplinesc următoarele condiții cumulative:

a) realizează venituri din activități independente (venituri din activități de producție, comerț, prestări de servicii și din profesii liberale) și/sau venituri din drepturi de proprietate intelectuală, cu excepția celor prevăzute la art. 72 alin. (3) din Codul fiscal, din una sau mai multe surse și/sau categorii de venituri;

b) estimează pentru anul curent venituri nete, norme anuale de venit determinate potrivit art. 68 și 69 din Codul fiscal, a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației.

Persoanele fizice care nu se încadrează în condițiile prevăzute la lit. b) mai sus menționată, pot opta pentru plata contribuției de asigurări sociale pentru anul curent, în condițiile prevăzute pentru persoanele care estimează că realizează venituri anuale peste nivelul a 12 salarii minime brute pe țară.

Subsecțiunea se completează și se depune și de persoanele fizice scutite de la plata impozitului pe venit, potrivit art. 60 din Codul fiscal, dacă îndeplinesc condițiile de mai sus.

Persoanele fizice care realizează venituri din drepturi de proprietate intelectuală pentru care impozitul se reține la sursă, potrivit legii, au obligația de a completa subsecțiunea, dacă nivelul venitului net estimat a se realiza pe fiecare sursă de venit este sub nivelul a 12 salarii minime brute pe țară în vigoare în anul pentru care se datorează contribuția, iar nivelul venitului net cumulat este cel puțin egal cu 12 salarii minime brute pe țară.

Contribuabilii care în cursul anului fiscal încep să desfășoare o activitate independentă și/sau să realizeze venituri din drepturi de proprietate intelectuală, iar venitul net anual, cumulat, din una sau mai multe surse de venituri, estimat a se realiza în anul în curs este cel puțin egal cu nivelul a 12 salarii minime brute pe țară, recalculat corespunzător numărului de luni rămase până la sfârșitul anului fiscal sunt obligați să completeze subsecțiunea în termen de 30 de zile de la data producerii evenimentului. Fac excepție contribuabilii pentru care plătitorii de venit au obligația calculării, reținerii, plății și declarării contribuției de asigurări sociale.

Persoanele fizice care realizează venituri din drepturi de proprietate intelectuală, pentru care plătitorul de venit are obligația să calculeze, să rețină, să plătească și să declare contribuția de asigurări sociale, nu au obligația depunerii formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice - Capitolul II. Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018”.

În situația în care persoanele fizice pentru care plătitorii de venit au obligația calculării, reținerii, plății și declarării contribuției de asigurări sociale realizează și venituri din activități independente, pentru aceste venituri nu depun declarația.

Persoanele fizice care datorează contribuția de asigurări sociale și care în cursul anului fiscal se încadrează în categoria persoanelor exceptate de la plata contribuției de asigurări sociale, cele care intră în suspendare temporară a activității sau își încetează activitatea potrivit legislației în materie, depun la organul fiscal competent, în termen de 30 de zile de la data la care a intervenit evenimentul, declarația unică și își recalculează contribuția datorată și declarată pentru anul în curs.

Persoanele fizice al căror venit estimat se modifică în cursul anului în care se realizează veniturile și nu se mai încadrează în plafonul prevăzut de lege, își pot modifica contribuția datorată prin rectificarea venitului estimat. Modificarea venitului estimat se face prin depunerea unei declarații unice rectificative, oricând până la data termenului legal de depunere (15 martie inclusiv, a anului următor celui de impunere), având completată corespunzător Secțiunea 2 subsecțiunea 1 „Date privind contribuția de asigurări sociale estimată”, cu noile informații.

Subsecțiunea se completează de către persoanele fizice care îndeplinesc următoarele condiții cumulative:

a) realizează venituri din activități independente (venituri din activități de producție, comerț, prestări de servicii și din profesii liberale) și/sau venituri din drepturi de proprietate intelectuală, cu excepția celor prevăzute la art. 72 alin. (3) din Codul fiscal, din una sau mai multe surse și/sau categorii de venituri;

b) estimează pentru anul curent venituri nete, norme anuale de venit determinate potrivit art. 68 și 69 din Codul fiscal, a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației.

Persoanele fizice care nu se încadrează în condițiile prevăzute la lit. b) mai sus menționată, pot opta pentru plata contribuției de asigurări sociale pentru anul curent, în condițiile prevăzute pentru persoanele care estimează că realizează venituri anuale peste nivelul a 12 salarii minime brute pe țară.

Subsecțiunea se completează și se depune și de persoanele fizice scutite de la plata impozitului pe venit, potrivit art. 60 din Codul fiscal, dacă îndeplinesc condițiile de mai sus.

Persoanele fizice care realizează venituri din drepturi de proprietate intelectuală pentru care impozitul se reține la sursă, potrivit legii, au obligația de a completa subsecțiunea, dacă nivelul venitului net estimat a se realiza pe fiecare sursă de venit este sub nivelul a 12 salarii minime brute pe țară în vigoare în anul pentru care se datorează contribuția, iar nivelul venitului net cumulat este cel puțin egal cu 12 salarii minime brute pe țară.

Contribuabilii care în cursul anului fiscal încep să desfășoare o activitate independentă și/sau să realizeze venituri din drepturi de proprietate intelectuală, iar venitul net anual, cumulat, din una sau mai multe surse de venituri, estimat a se realiza în anul în curs este cel puțin egal cu nivelul a 12 salarii minime brute pe țară, recalculat corespunzător numărului de luni rămase până la sfârșitul anului fiscal sunt obligați să completeze subsecțiunea în termen de 30 de zile de la data producerii evenimentului. Fac excepție contribuabilii pentru care plătitorii de venit au obligația calculării, reținerii, plății și declarării contribuției de asigurări sociale.

Persoanele fizice care realizează venituri din drepturi de proprietate intelectuală, pentru care plătitorul de venit are obligația să calculeze, să rețină, să plătească și să declare contribuția de asigurări sociale, nu au obligația depunerii formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice - Capitolul II. Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018”.

În situația în care persoanele fizice pentru care plătitorii de venit au obligația calculării, reținerii, plății și declarării contribuției de asigurări sociale realizează și venituri din activități independente, pentru aceste venituri nu depun declarația.

Persoanele fizice care datorează contribuția de asigurări sociale și care în cursul anului fiscal se încadrează în categoria persoanelor exceptate de la plata contribuției de asigurări sociale, cele care intră în suspendare temporară a activității sau își încetează activitatea potrivit legislației în materie, depun la organul fiscal competent, în termen de 30 de zile de la data la care a intervenit evenimentul, declarația unică și își recalculează contribuția datorată și declarată pentru anul în curs.

Persoanele fizice al căror venit estimat se modifică în cursul anului în care se realizează veniturile și nu se mai încadrează în plafonul prevăzut de lege, își pot modifica contribuția datorată prin rectificarea venitului estimat. Modificarea venitului estimat se face prin depunerea unei declarații unice rectificative, oricând până la data termenului legal de depunere (15 martie inclusiv, a anului următor celui de impunere), având completată corespunzător Secțiunea 2 subsecțiunea 1 „Date privind contribuția de asigurări sociale estimată”, cu noile informații.

Subsecțiunea se completează de către persoanele fizice care îndeplinesc următoarele condiții cumulative:

a) realizează venituri din activități independente (venituri din activități de producție, comerț, prestări de servicii și din profesii liberale) și/sau venituri din drepturi de proprietate intelectuală, cu excepția celor prevăzute la art. 72 alin. (3) din Codul fiscal, din una sau mai multe surse și/sau categorii de venituri;

b) estimează pentru anul curent venituri nete, norme anuale de venit determinate potrivit art. 68 și 69 din Codul fiscal, a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației.

Persoanele fizice care nu se încadrează în condițiile prevăzute la lit. b) mai sus menționată, pot opta pentru plata contribuției de asigurări sociale pentru anul curent, în condițiile prevăzute pentru persoanele care estimează că realizează venituri anuale peste nivelul a 12 salarii minime brute pe țară.

Subsecțiunea se completează și se depune și de persoanele fizice scutite de la plata impozitului pe venit, potrivit art. 60 din Codul fiscal, dacă îndeplinesc condițiile de mai sus.

Persoanele fizice care realizează venituri din drepturi de proprietate intelectuală pentru care impozitul se reține la sursă, potrivit legii, au obligația de a completa subsecțiunea, dacă nivelul venitului net estimat a se realiza pe fiecare sursă de venit este sub nivelul a 12 salarii minime brute pe țară în vigoare în anul pentru care se datorează contribuția, iar nivelul venitului net cumulat este cel puțin egal cu 12 salarii minime brute pe țară.

Contribuabilii care în cursul anului fiscal încep să desfășoare o activitate independentă și/sau să realizeze venituri din drepturi de proprietate intelectuală, iar venitul net anual, cumulat, din una sau mai multe surse de venituri, estimat a se realiza în anul în curs este cel puțin egal cu nivelul a 12 salarii minime brute pe țară, recalculat corespunzător numărului de luni rămase până la sfârșitul anului fiscal sunt obligați să completeze subsecțiunea în termen de 30 de zile de la data producerii evenimentului. Fac excepție contribuabilii pentru care plătitorii de venit au obligația calculării, reținerii, plății și declarării contribuției de asigurări sociale.

Persoanele fizice care realizează venituri din drepturi de proprietate intelectuală, pentru care plătitorul de venit are obligația să calculeze, să rețină, să plătească și să declare contribuția de asigurări sociale, nu au obligația depunerii formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice - Capitolul II. Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018”.

În situația în care persoanele fizice pentru care plătitorii de venit au obligația calculării, reținerii, plății și declarării contribuției de asigurări sociale realizează și venituri din activități independente, pentru aceste venituri nu depun declarația.

Persoanele fizice care datorează contribuția de asigurări sociale și care în cursul anului fiscal se încadrează în categoria persoanelor exceptate de la plata contribuției de asigurări sociale, cele care intră în suspendare temporară a activității sau își încetează activitatea potrivit legislației în materie, depun la organul fiscal competent, în termen de 30 de zile de la data la care a intervenit evenimentul, declarația unică și își recalculează contribuția datorată și declarată pentru anul în curs.

Persoanele fizice al căror venit estimat se modifică în cursul anului în care se realizează veniturile și nu se mai încadrează în plafonul prevăzut de lege, își pot modifica contribuția datorată prin rectificarea venitului estimat. Modificarea venitului estimat se face prin depunerea unei declarații unice rectificative, oricând până la data termenului legal de depunere (15 martie inclusiv, a anului următor celui de impunere), având completată corespunzător Secțiunea 2 subsecțiunea 1 „Date privind contribuția de asigurări sociale estimată”, cu noile informații.

6. UNDE SE DEPUNE DECLARAȚIA?

- la organul fiscal central în a cărui rază teritorială contribuabilul are adresa unde își are domiciliul, potrivit legii, sau adresa unde locuiește efectiv, în cazul în care aceasta este diferită de domiciliu, pentru persoanele fizice care au domiciliul fiscal în România;

- organul fiscal central competent, potrivit legii, pentru administrarea contribuabililor persoane fizice, fără domiciliu fiscal în România;

- la organul fiscal local care în colaborare cu organul fiscal central acordă asistență în vederea completării și/sau depunerii, precum și transmiterii declarației unice, contribuabililor care au domiciliul fiscal în localitatea în care își are sediul organul fiscal local și nu există o unitate teritoriala a A.N.A.F.

7. BONIFICAȚII

În anul 2018 se acordă următoarele bonificații:

- Pentru depunerea declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice prin mijloace electronice de transmitere la distanță până la 15 iulie 2018 inclusiv, se acordă o bonificație de 5% din impozitul pe venit plătit integral până la 15 martie 2019 inclusiv, reprezentând obligațiile fiscale anuale pentru anul 2018. Valoarea bonificației diminuează impozitul pe venitul net anual plătit.

- Pentru plata cu anticipație a impozitului pe venit se acordă o bonificație de 5% din impozitul pe venit anual estimat plătit integral până la 15 decembrie 2018 inclusiv. Valoarea bonificației diminuează impozitul pe venitul net anual estimat plătit.

În cazul în care condițiile prevăzute mai sus sunt îndeplinite cumulativ se aplică ambele bonificații.

Aceste bonificații se aplică corespunzător și pentru contribuțiile sociale datorate potrivit legii6.

8. SANCȚIUNI

Nedepunerea la termenul prevăzut de lege a declarației unice constituie contravenție și se sancționează cu amendă de la 50 lei la 500 lei7.

În cazul aplicării sancțiunii amenzii, contribuabilul are posibilitatea achitării în termen de 48 de ore a jumătate din minimul amenzii, agentul constatator făcând mențiune despre această posibilitate în procesul-verbal de constatare și sancționare contravențională.

9. INFORMAȚII PRIVIND MODALITĂȚILE DE PLATĂ A OBLIGAȚIILOR DATORATE

Achitarea sumelor datorate poate fi efectuată prin una dintre următoarele modalități:

- în numerar, la unitățile Trezoreriei statului;

- prin intermediul cardurilor bancare, prin POS-urile instalate la unitățile teritoriale ale Trezoreriei statului;

- online prin intermediul Sistemului Național Electronic de Plăți, disponibil la adresa de internet www.ghiseul.ro;

- prin mandat poștal, la subunitățile poștale ale C.N. Poșta Română S.A.;

- prin virament bancar.

Codurile IBAN în care se achită sumele datorate sunt disponibile pe site-ul Agenției Naționale de Administrare Fiscală, www.anaf.ro, secțiunea „Asistență contribuabili”, rubrica „Codurile IBAN” și pot fi accesate direct la următorul link: https://www.anaf.ro/anaf/internet/ANAF/asistenta_contribuabili/persoane_fizice/codurile_iban/

Informații suplimentare cu privire la modalitățile de efectuare a plăților sunt prezentate și în

Broșura privind modalitățile de efectuare a plăților către Agenția Națională de Administrare Fiscală care este disponibilă pe www.anaf.ro, în secțiunea „Asistență contribuabili”, rubrica „Ghiduri curente”.

10. INFORMAȚII SUPLIMENTARE

Informații suplimentare se pot obține:

- prin formularul de contact de pe site-ul www.anaf.ro;

- telefonic, la Serviciul central de asistență telefonică a contribuabililor – Call-center, la numărul de telefon 031.403.91.60;

- la birourile de asistență pentru contribuabili din cadrul organelor fiscale teritoriale.

Instructiuni de completare aici: https://static.anaf.ro/static/10/Anaf/legislatie/D212Anexa2_27032018.pdf

declaratia unica, PFA, anaf, anaf declaratii, declaratia unica persoane fizice, declaratia fiscala unica, romania

Curs valutar 6 iulie. Scădere semnificativă a dolarului american... Vești excelente pentru românii care au de dat bani la STAT: Cine va beneficia de ANULAREA datoriilor la Fisc...